COVID Impact IV: Underwriting im derzeitigen Umfeld

Die Folgen der Corona-Krise werden spürbar sein, für den deutschen Immobilienmarkt aber deutlich geringer ausfallen als für andere Länder in Europa. Niedrige Leerstände im Bestand und hohe Vorvermietungsquoten bei Projektentwicklungen lassen darauf schließen, dass die Nutzungsart Büro bei Investoren weiter gefragt sein wird. Über die Spielräume für Underwriting, auch in den anderen Nutzungsarten, habe ich am 9. Juni im Heuer #digitaltalk mit führenden Investment Managern gesprochen.

Leerstände bleiben perspektivisch niedrig

Colliers hat die Leerstandsentwicklung in Folge von COVID-19 an den deutschen TOP 7 Büro-Standorten in drei Szenarien durchgerechnet. Selbst im negativsten Szenario einer nur langsamen Erholung der Volkswirtschaft wird der Leerstand bis Ende 2021 demnach an 5 von 7 Topstandorten unter der Fünf-Prozent-Hürde bleiben. Erfahrungsgemäß bleiben die Spitzenmieten mindestens robust auf hohem Niveau, solange die Leerstandsquote nicht unter 5 Prozent sinkt.

Im jeweiligen CBD dieser Standorte können wir sogar von einem konstant hohen Vermietungsniveau ausgehen, das quasi einer Vollvermietung entspricht. Für die beiden Ausnahmen, Frankfurt und Düsseldorf, haben sich zudem Leerstände über 5 Prozent in den vergangenen Jahren bereits als Normalität etabliert, ohne die Durchschnitts- und Spitzenmieten spürbar zu beeinflussen. Dazu sind standortspezifische Besonderheiten zu beachten.

Hohe Vorvermietungsquoten stützen die Marktstabilität

Selbst bei Projektentwicklungen, die bis zum Jahr 2022 fertiggestellt werden, sind die Vorvermietungsquoten hoch und stützen damit die voraussichtliche Marktstabilität. In Frankfurt und Düsseldorf liegt die Büro-Vorvermietung bei über 60 Prozent, in München und Stuttgart sogar bei über 70 Prozent.

Sowohl die niedrigen Leerstände als auch die hohen Vorvermietungsquoten sprechen gegen eine Entwicklung wie etwa im Rahmen der letzten Finanzkrise. Darüber hinaus wird der Einfluss von COVID-19 dazu führen, die seit Jahren anhaltende Renditekompression an den deutschen TOP-Standorten zu stoppen.

Renditekompression ist gestoppt – Chance für Investoren

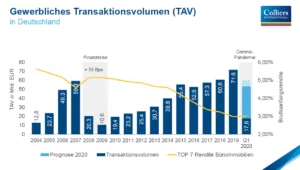

Dieses Signal kann von einigen Investoren auch positiv gedeutet werden. Nicht zuletzt internationale Marktteilnehmer bereiten sich darauf vor, ihre Bestände in Deutschland zu erhöhen, weil sie bei anhaltendem Kapitaldruck von der vergleichsweise hohen Marktstabilität angezogen werden. Daher prognostizieren wir bei Colliers nach wie vor ein Immobilien-Transaktionsvolumen von mindestens 50 Milliarden Euro für den deutschen Markt im Jahr 2020.

Aktuell sinkende Reisebeschränkungen werden den Transaktionsmarkt kurzfristig wieder ankurbeln. Damit werden zwar die Rekorde aus den letzten Jahren verfehlt, aber immer noch ein gutes Investmentniveau wie etwa im Jahr 2016 erreicht.

Wohnen und Logistik: Gewinner der Krise, aber keine Selbstläufer

Als Gewinner der Corona-Krise können sicher die Nutzungsarten Wohnen und Logistik gelten. Allerdings sind die Wachstumsfantasien bei beiden nicht unbegrenzt. Für Wohnen gehen wir weiterhin von moderatem Mietpreiswachstum aus. Gleichzeitig ist hier die soziale Komponente nicht zu missachten. Ab einem gewissen Mietniveau steigt auch die Wahrscheinlichkeit staatlicher Eingriffe und Regulierungen.

Logistikimmobilien sind heute vermutlich so gefragt wie noch nie und die hohe Flächennachfrage bietet auch hier das Potenzial zur Mietsteigerung an Topstandorten. Allerdings blicken nicht alle Logistikdienstleister als Kernmieter dieser Nutzungsart ausschließlich optimistisch in die nächsten Monate und aufgrund der anhaltenden Flächenknappheit bleibt die Menge an Produkt letztlich begrenzt.

Für ein gut diversifiziertes Portfolio bleibt die Nutzungsart Büro unverzichtbar. Unsern Kunden helfen wir, auch in dieser außergewöhnlichen Marktphase gute Produkte zu finden, die ihren Renditeerwartungen entsprechen.