Neuer Rekordwert beim Handel mit Lebensmittelgeschäften

Positive Entwicklung bei Einzelhandelsinvestments mit Fokus auf Lebensmittel

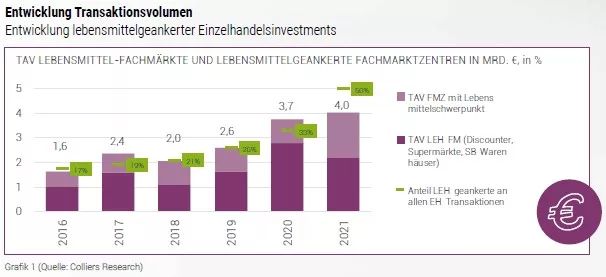

Auf dem deutschen Immobilienmarkt konnte der Handel mit Einzelhandelsobjekten einen steten Zuwachs im Jahre 2021 verrechnen. Insbesondere wurde diese Entwicklung durch reine Lebensmittel-Fachmärkte geprägt, aber auch durch Fachmarktzentren, die mindestens einen Nahversorger als Ankermieter haben.

Als eine der wenigen Branchen hatte die Lebensmittelbranche nicht unter den Lockdown-bedingten Einschränkungen zu leiden und erlebte sogar einen Aufschwung.

Die Branche bietet also ein gutes Investmentpotenzial, das auch risiko-averse Investoren für sich erkannt haben. Durch die rund 38.000 dezentral und auf verschiedene Betriebsformen verteilte Verkaufsstellen ergibt sich ein Diversifikationspotenzial, das man so nur aus dem Wohnsegment kennt. Zusätzlich wird seit Jahren die Angebotsausweitung durch ein restriktives Baurecht eingeschränkt.

Online-Lebensmittelhandel macht nur einen Bruchteil des Lebensmittelumsatzes aus

Lebensmittel-Fachmärkte mit Spitzenrenditen von mittlerweile weniger als 4 Prozent erzielen zudem weiterhin eine attraktive Rendite, die lediglich von deutlich risikoreicheren Investments wie Büros in B- und C-Städten oder Shopping-Centern übertroffen werden. Auch der Online-Lebensmittelhandel konnte hier nicht konkurrieren. Dieser erlebte im ersten Corona Jahr 2020 zwar einen Wachstumsschub von 57 Prozent gegenüber dem Vorjahr, erzielt aber dennoch nur 2 Prozent des gesamten Lebensmittelumsatzes.

Investments in Lebensmittelgeschäfte gelten weiterhin als stabil

Weiterhin lässt sich für ein sicheres Investment in Lebensmittelgeschäfte argumentieren, dass diese nicht so stark den Fluktuationen des Marktes ausgesetzt sind wie andere Immobilien. Sollten Verbraucher aufgrund der Inflation insgesamt an Kaufkraft verlieren, ist dies nicht beim Kauf mit Lebensmitteln zu erwarten. Im Gegenteil: die Lebensmittelbranche könnte gerade durch den restriktiven Trend zulasten langlebiger Konsum- und Kulturgüter als auch Reisen steigende Umsätze realisieren.

Hier stellt sich einmal mehr unter Beweis, dass bei gleichzeitig wenig neu hinzukommenden Verkaufsflächen die steigende Flächenproduktivität und hohe Wettbewerbsintensität unter den Mietern das Mietniveau langfristig hält.

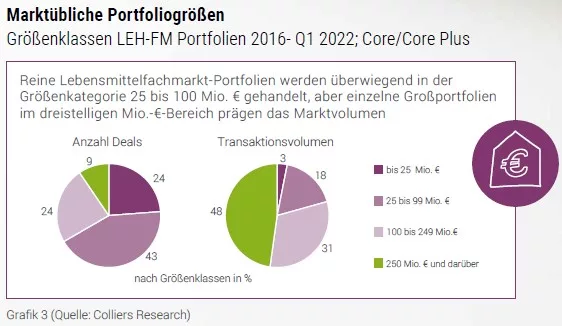

Zuletzt gilt es den Trend hin zu homogenen Portfolioverkäufen zu erwähnen. Hier rechnet Colliers im Segment der Nahversorgungsportfolios mit einer Entwicklung hin zu größeren Portfoliotransaktionen, die mit einem weiteren Preissteigerungspotenzial einhergehen wird.